‘화장품-바이오’ 시너지·글로벌 사업 확장 교두보 기대…높은 인수가에 시너지 회의론 등 우려도

정유경 총괄사장은 뷰티 사업에 깊은 관심을 드러내왔다. 2012년 색조화장품 브랜드 ‘비디비치’ 인수를 시작으로 화장품 편집숍 ‘시코르’, 화장품 브랜드 ‘오노마’, 럭셔리 화장품 브랜드 ‘뽀아레’를 론칭하고 글로벌 스킨케어 브랜드 ‘스위스퍼펙션’ 인수 등에 나섰다. 이런 신세계가 보톡스 사업을 결합하면, 의약품을 더한 화장품 제조로 영역을 확장하고, 휴젤이 앞서 진출한 글로벌 시장을 공략할 수 있다는 기대감이 커진다. 신세계는 인수 당시 매출 19억 원이던 비디비치 매출을 2019년 2000억 원 규모로 끌어올린 실적도 있다.

#백화점이 난데없이 보톡스를?

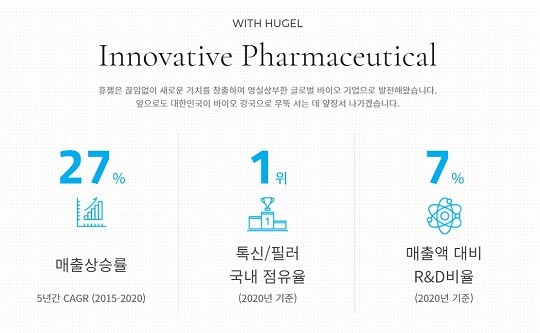

휴젤의 보툴리눔 톡신과 필러 국내 시장점유율은 50% 이상이다. 지난해 10월 중국 시장에서 국내 최초로 보툴리눔 톡신 제제 ‘레티보’의 품목허가를 획득하며 현지 시장을 공략했고, 미국 시장 진출도 앞두고 있다. 이외에도 한국은 물론 일본과 대만·베트남·러시아 등 27개국에서 제품을 판매 중이다. 지난해에는 연결 기준 매출 2110억 원, 영업이익 780억 원을 기록하며 사상 최대 실적을 냈다.

전망도 좋다. 세계적으로 보톡스 시장 자체는 뷰티 미용에 대한 관심도가 높아지면서 수요가 증가하고 있다. 휴젤과 메디톡스 등 보톡스 업체 외에도 휴온스, 대웅제약, 종근당, 휴메딕스 등 많은 업체들이 보툴리눔 톡신 제제를 내놓는 이유다. 제약업계 한 관계자는 “대웅제약과 메디톡스가 균주 출처를 둘러싼 법정 다툼으로 주춤할 때 휴젤은 중국 진출에 성공하며 입지를 다졌고 국내 1위 자리에 올라섰다. 신세계 이목을 끌기에 충분하다”고 평가했다.

박주근 리더스인덱스 대표는 “요즘 뷰티업계 트렌드는 의약품 기능을 결합한 화장품이다. 제약회사들이 화장품 사업에 많이 뛰어드는 이유로, 신세계 역시 미용 중심으로 뷰티를 시작했지만 휴젤을 인수할 경우 미용에서 시너지 내며 영역을 확장할 수 있다”며 “신세계그룹은 글로벌 사업이 거의 없는데 휴젤을 통해 글로벌 사업 확장 교두보를 마련할 수 있을 것”이라고 관측했다.

특히 신세계는 단순 백화점을 넘어선 유통전문 회사로, 글로벌 마케팅이 가능한 재력과 인재를 보유하고 있다. 아울러 중국은 국내 화장품 업체의 주요 판매 대상이다. 중국과 휴젤 간 연결고리는 신세계의 화장품 사업 확장에도 긍정적 영향을 미칠 수 있다.

여재천 한국신약개발연구조합 전무는 “코로나19가 잠잠해지면서 더 커지는 보톡스 시장을 대응한다고 하면, 신세계가 휴젤을 인수할 경우 메디톡스 등 기존 국내 보톡스 업체들도 능가하는 시너지를 만들어낼 것”이라며 “휴젤은 점유율, 해외 네트워크뿐 아니라 스마트팩토리 등 설비도 잘 갖춘 회사”라고 말했다.

문제는 몸값이다. 베인캐피털은 휴젤 매각가로 최대 2조 원 이상을 제시하고 있는 것으로 전해진다. 코로나19 시기를 제외한 2018~2019년 기준 연결 영업이익 평균이 4000억 원가량에 불과한 신세계백화점이 감당하기에는 큰 액수라는 평가가 나온다. 박종대 하나금융투자 연구원은 “2조 원에 44% 지분을 인수한다면 기업가치는 4조 5000억 원, 2020년 기준 지배주주 당기순이익 420억 원을 감안하면 주가수익비율(PER) 100배, 주가순자산비율(PBR) 6배에 해당하는 높은 밸류에이션”이라며 “신세계의 휴젤 인수는 기존 화장품 사업과 시너지가 없다면 지나치게 비싼 가격”이라고 분석했다.

일단 신세계의 인수 여력이 충분치 않다는 평가가 나온다. 결국 외부에서 돈을 끌어와야 한다. 그간 신세계가 M&A를 할 때마다 비싸게 샀다는 지적이 많은 점은 ‘오버 베팅’ 우려를 키운다. 2018년 초 까사미아를 1800억 원에 사들인 것이 대표적인 사례다. 까사미아는 현재까지 적자를 면치 못하고 있다. 반면 사업구조가 비슷한 현대백화점의 경우 리바트를 500억 원에 인수했다. 리바트는 지난해 기준 매출 약 1조 3000억 원, 영업이익 300억 원 이상 기록했다.

유통업계 한 관계자는 “백화점은 현금성 자산이 많지 않은데 그런 상태에서 지분 전체도 아닌 경영권이 담긴 일부 지분을 왜 2조 원이나 주고 인수하려는지 의문”이라며 “신세계 이마트 계열은 우량한 부동산을 현금으로 전환하면 문제없다. 그러나 백화점은 도심 내부에 집약적으로 들어선 건물로 임차 위주이고 영업 면적이 작으며 건물 외형은 화려하게 꾸며 놓아 건물비가 비싸다. 부지가 팔리기도, 팔아서 무엇을 새로 짓기도 어렵다”고 설명했다.

보톡스와 화장품은 결이 달라 시너지 효과를 기대하기 어렵다는 지적도 있다. 유통 채널만 놓고 봐도 바이오 제품은 병원, 화장품은 백화점으로 영역이 다르다. 또 바이오 제품은 기술 개발 능력에 따라 성패가 갈리지만 유통은 마케팅, 브랜딩으로 갈린다는 점에서 여러모로 차이가 크다는 것. 신세계의 바이오 사업 초기 경험이 부족한 점도 우려 사항이다.

화장품업계 한 관계자는 “둘은 엄연히 다른 분야로, 단시간 서로의 단점을 채우기는 불가능하다”며 “각 분야 1위를 합쳐 놓는다고 1등이 되진 않기 때문에 화장품 업계에서도 신세계의 휴젤 인수를 위협적으로 받아들이진 않는 분위기”라고 전했다. 앞서의 박종대 연구원은 “두 사업 간 시너지를 기대하기보다 휴젤 자체 사업 역량에 초점을 맞추는 것이 바람직해 보인다. 순수 투자라고 볼 때 휴젤 인수를 신세계 펀더멘털 측면에서 긍정적으로 보긴 어렵다”고 덧붙였다.

이와 관련, 신세계 관계자는 "현재로서는 확정된 게 없어서 공시 내용 외에 따로 확인해줄 내용은 없다"고 말했다.

김예린 기자 yeap12@ilyo.co.kr