주인 바꾼 ‘두꺼비’ 아직은 눈칫밥

|

||

처음처럼은 가격이 730원으로 800원인 참이슬보다 10% 싸다. 하루 1000병을 판다고 하면 7만 원의 수익이 차이가 나고 한 달이면 210만 원에 달한다. 처음처럼의 수익이 더 많이 남기 때문에 일부러 물어보게 되는 것일까. 정작 종업원은 다른 대답을 내놓는다. “참이슬을 갖다 주면 처음처럼으로 바꿔 달라고 하는 사람이 많으니 두 번 오가기 싫어서 물어보게 되죠.”

최근 두산의 처음처럼이 기대 이상의 실적을 보이자 소주 시장에 지각변동이 오는 것이 아니냐고 할 정도로 업계가 술렁이고 있다. 그와 동시에 진로와 두산의 자존심 경쟁은 더욱 치열해지고 있다.

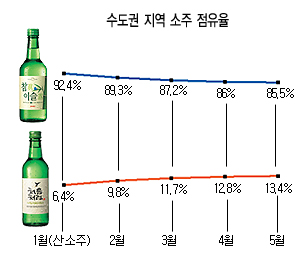

두산의 처음처럼은 출시 직후인 2월 수도권(서울·경기) 점유율 9.8%로 10%에 근접한 뒤 3월에는 11.7%로 두 자릿수 점유율을 굳혔다. 두산이 예전 그린소주로 한때 수도권에서 17% 점유율을 올린 적도 있었으나 1998년 진로가 참이슬을 출시한 이후 10% 점유율은 넘어설 수 없는 선이었다. 처음처럼이 출시되기 직전인 1월 두산의 ‘산’은 수도권 점유율이 6.4%였다.

그러나 처음처럼은 수도권에서 5월 13.4%를 달성했고, 6월 집계에서는 15%를 넘어설 것으로 추정하고 있다. 한기선 두산주류BG(Business Group) 사장은 언론과의 인터뷰에서 연말까지 수도권 점유율 25%, 전국 점유율 15%를 달성할 수 있을 것이라고 밝힌 바 있다.

두산주류BG 측은 지금 이 추세로는 연말 수도권 점유율 30%도 가능하다며 한껏 고무되어 있다. “강남, 다동 등 주요 상권에서는 처음처럼의 점유율이 40%에 이르는 곳도 있을 정도로 인기를 끌고 있다. 다만 소규모 상권과 가정용 판매 시장에서는 아직 점유율이 크게 늘지는 않지만 점차 늘어날 것이다”라고 한 관계자는 전망했다.

반면 처음처럼의 초반 인기가 마케팅 일시적인 신제품 효과라며 반신반의하던 진로는 참이슬의 점유율이 떨어지자 고심이 깊어지고 있다. 두산이 처음처럼을 출시 할 때부터 공격적인 마케팅을 펼쳤지만 진로는 “결국 소주를 선택하는 기준은 맛”이라며 소극적으로 대응했다.

처음처럼이 주요 상권 주점을 돌며 미니어처를 제공하고 게임을 진행하는 등 업소 마케팅에 나서자 참이슬도 똑같은 행사를 진행했다. 두산 측은 이를 “참이슬이 처음처럼의 인기에 ‘물타기’(대응 마케팅)를 하고 있다”고 표현하고 있다. 진로 측은 “소주를 대상으로 하는 판촉 행사가 다 비슷비슷할 수밖에 없는 것 아닌가”라며 반박하고 있다.

여름 휴가철을 맞아 두산은 소주 12병 구매시 쿨링팩 증정 행사를 진행하고 있다. 쿨링팩은 주로 맥주 회사에서 제공하던 것으로 두산은 상대적으로 부진한 가정용 판매 시장을 공략하기 위해 소주 제품에도 이를 도입했다고 한다. 진로도 지난주부터 비슷한 행사를 실시하고 있다.

|

||

두산이 최단 기간 1억 병 판매로 참이슬 기록을 앞질렀음을 과시하자 진로는 “당시 진로는 진로 골드가 주력 제품이었고, 참이슬은 저도주로서는 처음 출시된 것이어서 단순 비교는 무리다. 현재 참이슬을 월간 판매량이 1억 4000만 병 이상일 정도라 1억 병에는 큰 의미를 두고 있지 않다”는 입장이다.

소주시장에서 두산이 선전을 하고 있는 것은 분명해 보인다. 이는 하이트가 진로를 인수할 때의 예상과는 사뭇 다른 것이다. 국내 최대 맥주 제조사인 하이트가 진로를 인수할 때만 해도 강력한 맥주 유통망을 이용해 소주 점유율을 늘려 나갈 것으로 전망했고 이에 대한 경쟁사들의 견제가 만만치 않을 정도로 유통 파워에 대한 기대가 컸다. 그러나 정작 소주 시장에서는 합병 시너지는커녕 시장을 까먹고 있는 것이다. 진로 인수에 시장의 예상을 깨고 거액을 투입한 하이트로선 최악의 시나리오 중 하나다.

진로 인수 가격 3조 4100억 원 중 자체 자금으로 1조 2688억 원을 투입한 하이트맥주는 그간 모건스탠리에 10% 지분을 팔아 2500억 원을 회수했고, 5월 진로의 유상감자로 2386억 원을 받았다. 최근에는 진로재팬 매각을 추진 중인데 매각 대금은 3500억∼4000억 원으로 예상된다. 이와 관련 증시 일각에선 하이트 측이 진로나 하이트의 추가적인 자산 구조조정에 더욱 적극적으로 나설 것이라는 기대도 없지 않다. 하이트 자체의 부채 부담에서 빠져나온 게 몇 년 안되는 터라 새로 인수한 진로의 매출 축소는 하이트에겐 악몽이기 때문이다.

진로는 진로재팬 매각에 대해 “유통과정을 합리화하기 위한 것”이라고 밝히고 있다. 진로는 2000년부터 진로재팬을 통한 직접판매에 나서고 있는데, 일본 회사인 산토리가 두산 경월그린 소주를 저가로 공략하면서 지난해부터 점유율이 크게 떨어졌다. “외국 업체가 현지 업체의 공세를 당해내는 데는 한계가 있다. 현재는 일본 소주시장에서 참이슬의 점유율이 38% 로 많이 올라왔다”고 진로는 설명하고 있다.

한편 하이트맥주는 내년 진로의 재상장을 추진하고 있다. 증권가에서는 진로의 상장시 시가총액 5조 원에 이를 것으로 예상하고 있다. 진로의 기업 가치를 높게 평가받기 위해서는 시장에서의 점유율이 확고하게 유지되어야 하지만 지금의 추세대로라면 처음처럼의 선전으로 연말까지 소주시장에 어떤 지각변동이 올지 모르는 상황이다.

일각에서는 하이트맥주와 진로의 합병시너지가 생각보다 적은 것이 아니냐고 지적하기도 한다. 또 인수 후 진로의 임원과 팀장 급이 하이트맥주 출신으로 대거 바뀌면서 직원들의 사기가 떨어진 것이 아니냐는 문제를 제기하기도 한다. 2분기 실적발표에서 하이트맥주가 전년 동기에 비해 큰 성장세를 보인 것과 달리 진로는 밋밋한 흐름을 보이고 있다. 또 후발주자인 두산의 저도주 공세에 압도적인 1위업체인 진로가 따라하기 보다는 기존 도수의 제품은 그대로 놔두고 대응했어야 했다는 마케팅 정책의 문제를 지적하는 시각도 있다. 과거 하이트가 시장에 처음 선보이며 수십년간 1위였던 오비맥주를 따라잡을 때 오비맥주에서 허둥거리며 신제품 카드를 남발했다 부채증가로 자멸한 대목과 유사한 상황이라는 지적도 있다.

실제로 지난해 1분기 진로의 매출액은 1785억 원, 올해 1분기는 1802억 원이었는데 순이익은 444억 원에서 259억 원으로 감소하는 등 경영이 악화됐다. 진로 인수에 거액을 쏟아부었기에 부채 증가가 부담인 하이트로서는 한숨이 나올 만한 상황인 것이다.

진로는 이에 대해 “여러 가지 이야기가 나올 수 있겠지만 아직 합병 과정이 천천히 진행중이고 물류센터 통합도 시작 단계다. 이제부터 서서히 회사가 안정화되고 실적도 나아질 것이다”라고 자신하고 있다.

우종국 기자 woobear@ilyo.co.kr