토큰 개수 늘어난 만큼 개당 가격은 폭락…청산금 노리고 뒤늦게 들어간 투자자 조심해야

네버랜드는 해적 이미지를 차용해 해골, 해적선 등을 주요 이미지로 내세웠다. 보상 토큰 이름도 후크 선장이 떠오르는 HOOK(훅)으로 정해졌다. 네버랜드는 그들을 따르는 팔로어들을 해적들(Pirates)이라 부르면서 결속력을 다진 프로젝트였다.

1월 네버랜드는 매우 많은 블로거, 유튜버, 텔레그램 채팅방 매니저들이 홍보한 프로젝트였다. 네버랜드 측이 각종 소셜미디어(SNS)를 통해 네버랜드를 홍보하면 성적에 따라 화이트리스트 참여권을 지급하는 이벤트를 개최했기 때문이다. 화이트리스트는 일종의 VIP 티켓으로 이 티켓을 가진 사람부터 네버랜드 IDO(탈중앙화 거래소의 판매 방식)에 참여할 수 있었다.

예를 들어 화이트리스트를 가진 사람은 네버랜드에서 보상으로 제공되는 훅 토큰을 더 싸게 먼저 살 수 있었다. De-Fi 2.0 특성상 조금 더 싸게 거래하고 먼저 선점한 만큼 토큰 개수가 엄청나게 증가해 그 뒤에서 받쳐주는 매수세가 있다면 수익률이 클 수밖에 없다. 먼저 들어갈 수 있는 화이트리스트를 받기 위해 너도나도 홍보에 나선 것이다.

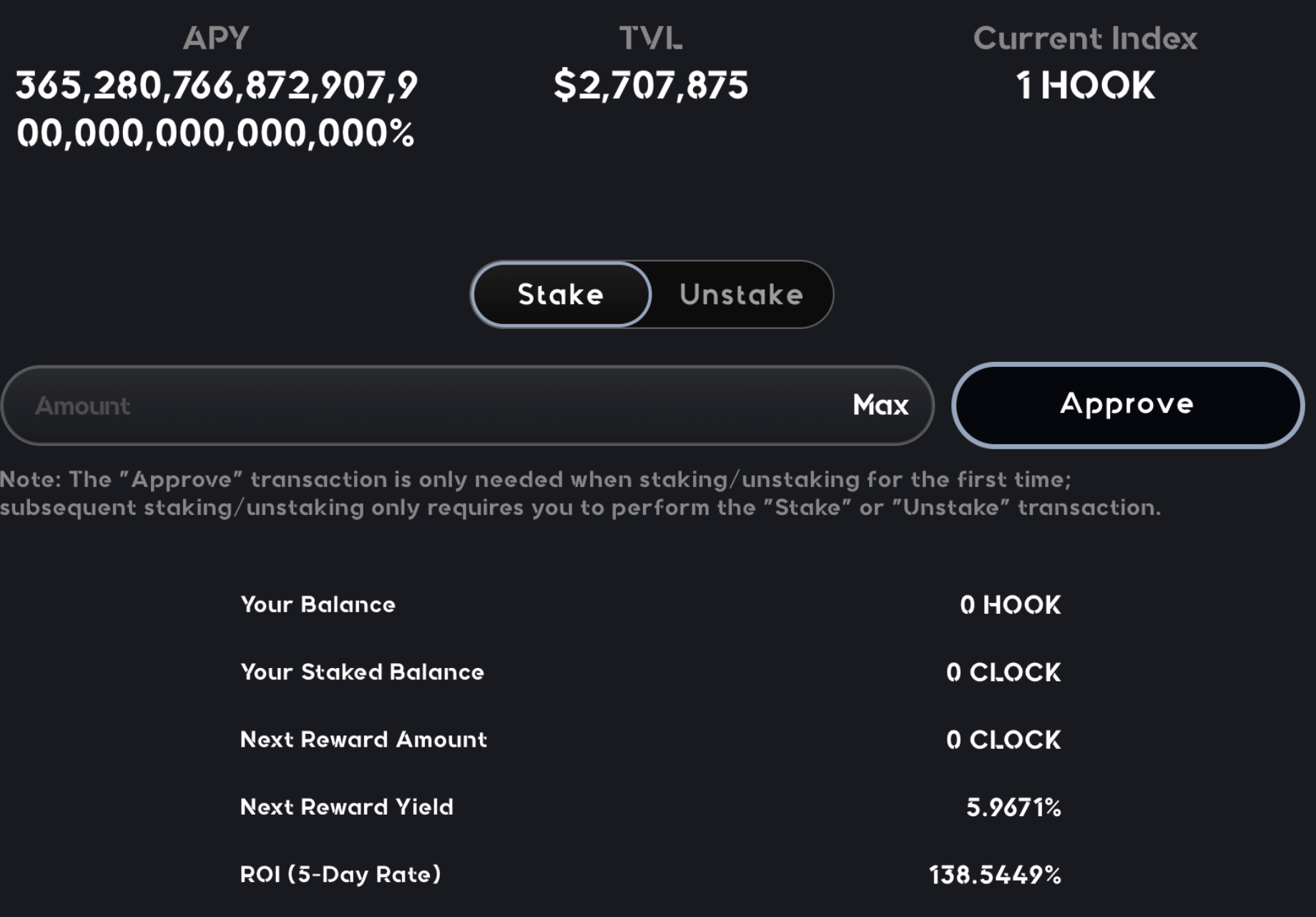

한 블로그에 캡처된 네버랜드 초기 수익률은 De-Fi 2.0 특성상 APY가 자릿수를 세기 힘들 정도로 엄청난 숫자였다. 물론 이는 매일 복리로 재투자했을 때 연 환산 수익이다. 하루 약 13% 정도 수익이면 연으로는 셀 수 없는 자릿수 수익률이 날 수 있다. 하지만 이 수익은 토큰 개당 가격이 하락하면 지켜질 수 없다. De-Fi 2.0의 맹점인 셈이다.

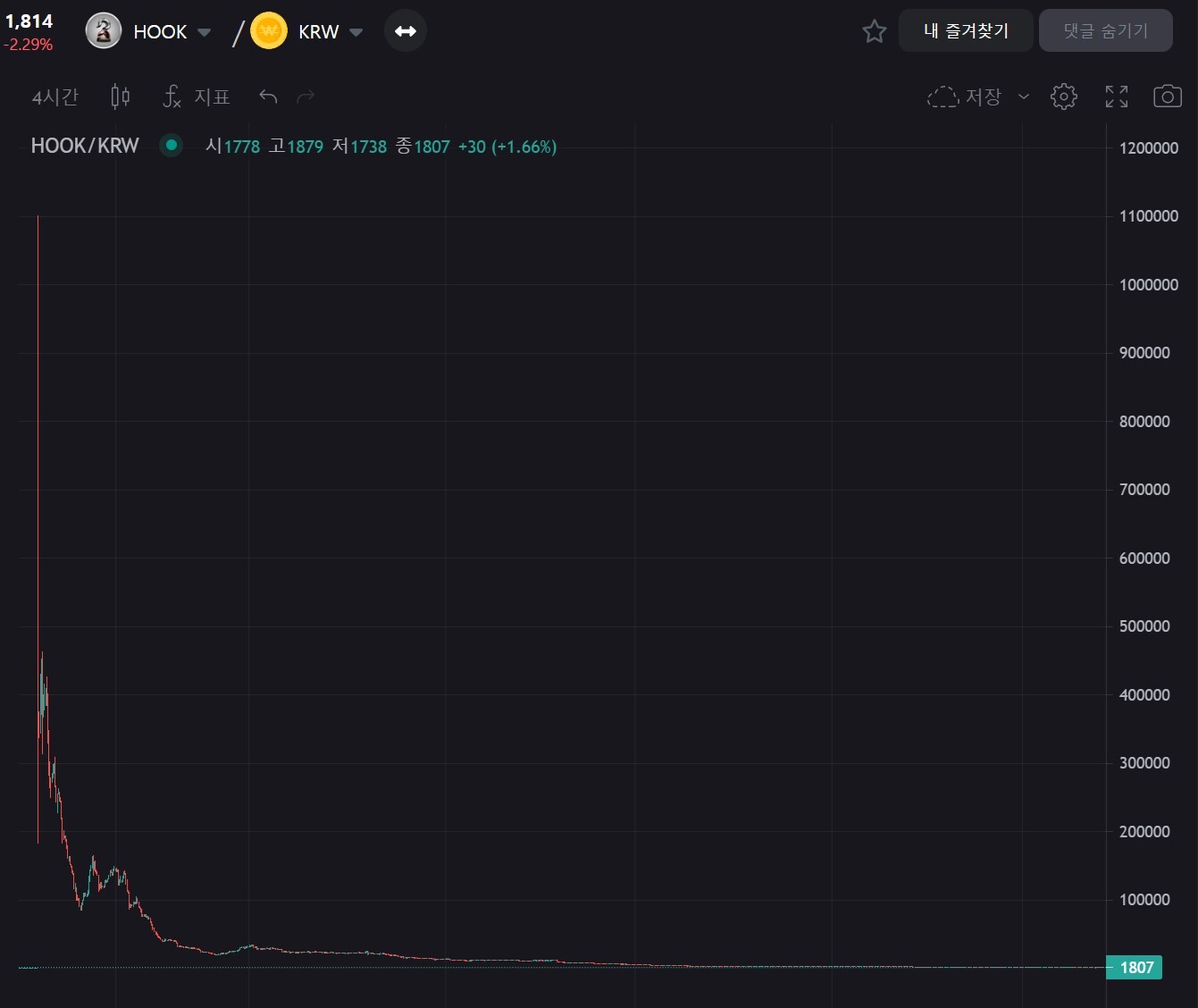

실제로 클레이튼 토큰 차트를 볼 수 있는 덱사타(Dexata) 기준, IDO 직후인 1월 26일 훅 토큰 가격은 약 110만 원까지 치솟았다. 한 토큰 업계 관계자는 “네버랜드 파이낸스는 출범 첫날 봇(매매 자동화 프로그램)이 훅 토큰 초기 수익을 노리고 매수세에 뛰어들어 가격이 엄청나게 올랐다”고 말했다.

돌이켜보면 네버랜드에 빨리 뛰어들어 훅 토큰을 예치하고 이자를 받는 즉시 매도한 사람은 상대적으로 고점에서 매도할 수 있었다. 하지만 뒤늦게 훅 토큰이 수익률이 높다고 진입한 사람은 수십 분의 1토막 나는 큰 손해를 볼 수밖에 없었다.

특히 훅 토큰 가격이 폭락하면서 신규 진입자도 줄어들었고, 이에 훅 토큰 APY도 큰 폭으로 떨어졌다. 실제로 출시 초기에는 숫자를 헤아릴 수도 없는 APY였지만, 약 3일 뒤에는 5000조 퍼센트 APY였고, 2월 초가 되자 186만 퍼센트 APY가 됐다. 186만 퍼센트도 어마어마한 숫자지만 이자는 급속도로 감소하고 있던 것이다.

보이는 수익률은 엄청났지만 그만큼 이자가 지급되면서 이를 매도하는 사람들로 인해 훅 토큰 가격은 빠르게 하락했다. 5월 중순이 되자 훅 토큰은 약 2000원이 됐다. 결국 네버랜드도 다른 De-Fi 2.0처럼 결국 빠르게 소멸하는 과정을 보여줬다.

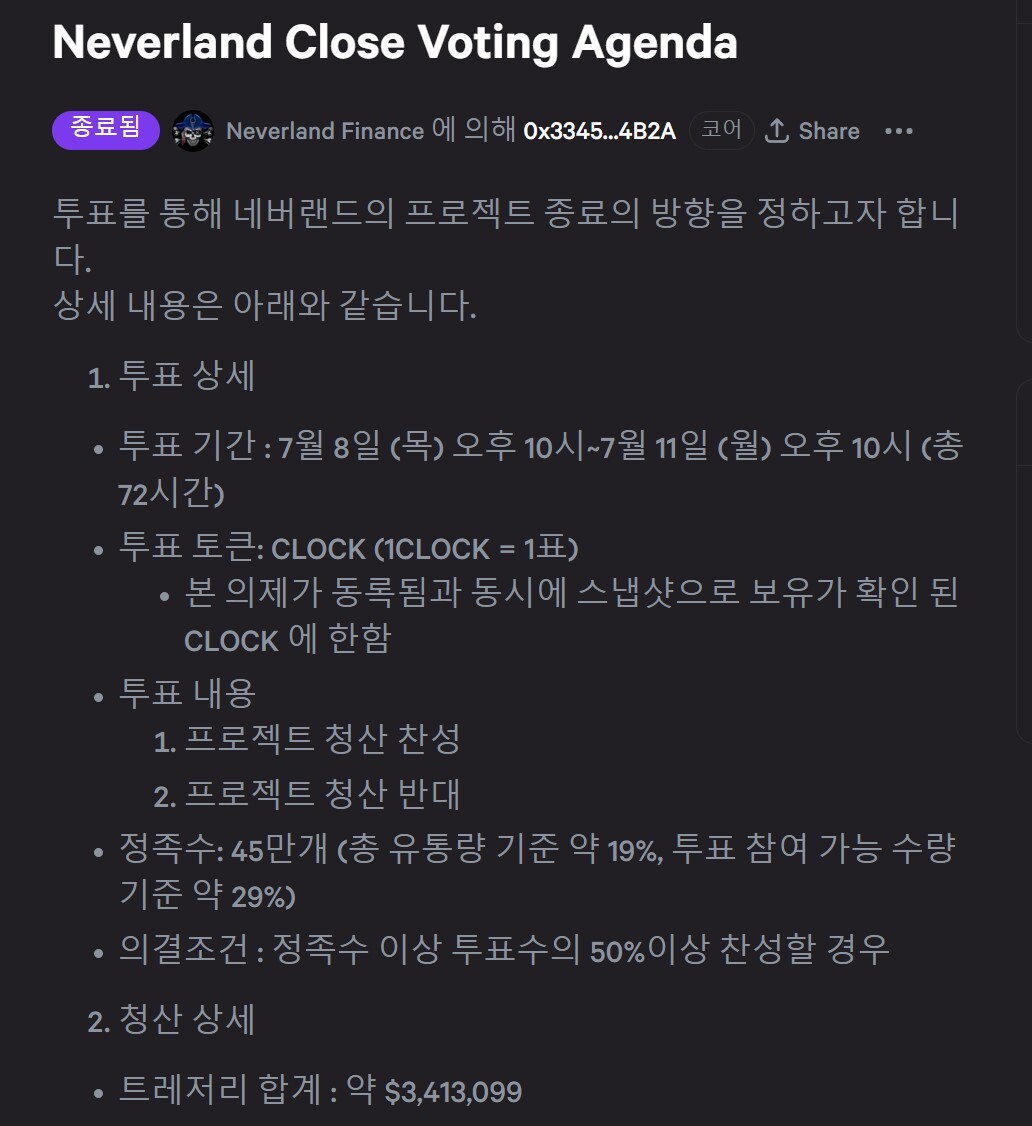

결국 7월 8일 네버랜드는 ‘투표를 통해 프로젝트 종료 방향을 정하고자 한다’면서 청산 투표를 시작했고 97.41% 찬성으로 투표가 통과돼 청산됐다. 따져보면 네버랜드가 지급했던 1개 훅 토큰은 그동안 스테이킹(예치)해 뒀다면 약 6개월 동안 40.86배로 늘어났다. 1개 훅 토큰을 출시 직후 예치했다면 6개월 뒤 40.86개가 된 셈이다.

훅 토큰은 약 1500원대까지 떨어졌지만 청산 발표가 나면서 이를 노린 투자자로 인해 가격이 약 1800원까지 올랐다. 1개 훅 토큰은 청산되면 약 1950원으로 돌려받을 수 있기 때문이다. 다만 De-Fi 투자 경험이 있는 A 씨는 “De-Fi 2.0 프로젝트는 청산 예정가보다 실제로 돌려주는 금액이 적을 수 있다. 약 10% 정도 수익률을 노리고 투자하기에는 너무 위험하다”라고 조언했다.

현재 1개 훅 토큰 가격은 약 1800원이지만 청산을 하면 약 1950원으로 돌려 받을 수 있다. 이런 청산을 노리고 훅 토큰을 사는 투자자도 있어 가격이 올랐다. 청산이 된다고 했을 때 계산해보면 IDO에 참여해 3만 1000원에 산 훅 토큰 1개가 1950원이 됐지만, 개수가 40.86배로 늘어났으니 현재 가치로 약 8만 원이 된 것이다. 다만 이는 극초기 진입한 화이트리스트 IDO 투자자에 한정된 이야기고 이외에는 대부분 손실을 봤다. 반면 청산을 노린 일부 투자자들도 수익을 볼 가능성이 있다.

앞서 가상자산 업계 관계자는 “De-Fi 2.0은 프로젝트 대부분이 망하면서 잘못된 실험으로 끝났다. 더군다나 탈중앙화라는 허울뿐인 이름과 달리 운영진은 드러난 것만 해도 최소 1인당 수억 원에 달하는 수익을 보면서 종료됐다. 결국 중앙화 거래소보다 훨씬 못했고, 탈중앙화는 그들이 수익을 볼 수 있는 명분만 된 셈이다”라면서 씁쓸해 했다.

김태현 기자 toyo@ilyo.co.kr