더본, 935억 원으로 소스기업 등 M&A 계획…K-푸드 해외시장 공략 본격화

이번 상장을 통해 더본코리아는 300만 주를 공모하며, 공모가는 3만 4000원으로 확정했다. 이는 당초 희망 범위(2만 3000원~2만 8000원) 상단을 21.4% 초과한 가격이다. 이에 따른 공모금액은 1020억원이며, 시가총액은 약 4918억원에 달할 전망이다.

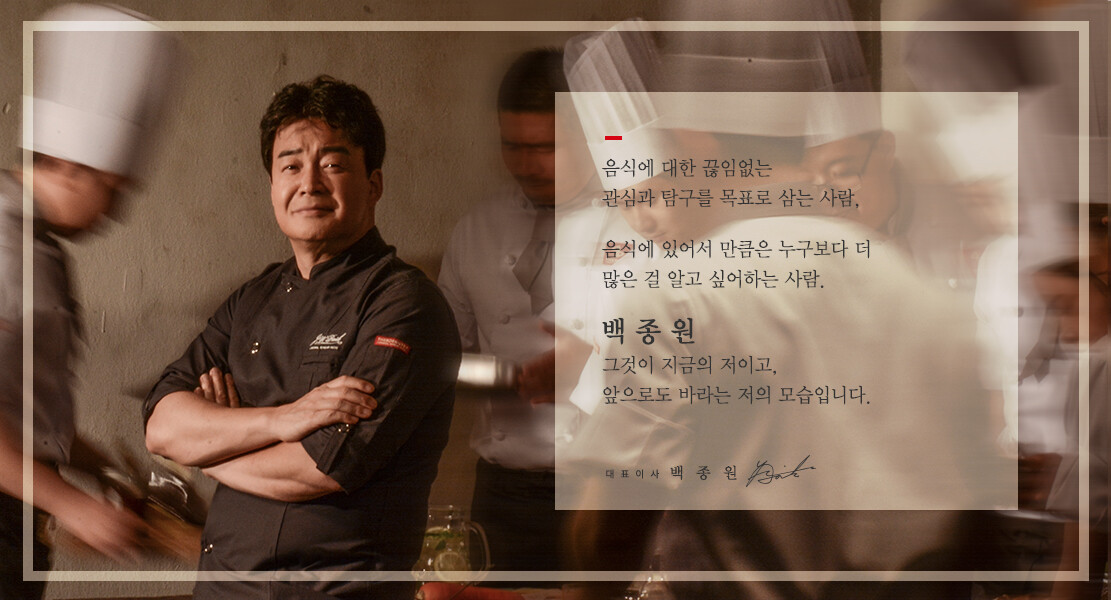

특히 더본코리아는 IPO를 통해 확보한 자금 중 935억 원을 식품 기업과 푸드테크 관련 기업 인수에 투입할 계획이다. 백 대표는 “1차 소스류를 생산하는 기업 인수를 통해 원가를 낮추고 가맹점주 부담을 덜어줄 것”이라며, “국내 외식매장 네트워크를 보유한 식품유통 기업과의 협업도 검토 중”이라고 밝혔다.

해외 시장에서는 K-푸드 열풍을 기반으로 사업을 확장할 예정이다. 백 대표는 “해외 굴지 유통사들이 먼저 러브콜을 보내고 있다”며, “간편하게 한식 맛을 낼 수 있는 상품을 개발해 시장 진출을 준비하고 있다”고 설명했다.

더불어 지역경제와의 상생도 강조했다. 더본코리아는 예산, 홍성 등 각 지역과 업무협약을 맺고 축제 등 다양한 지역사업을 전개하고 있으며, ‘더본외식산업개발원’을 통해 지역 특산물을 활용한 외식 메뉴 개발과 축제 활성화 컨설팅을 진행하고 있다.

한편 더본코리아는 28~29일 일반 청약을 거쳐 11월 6일 유가증권시장에 상장할 예정이다. 확정 공모가 기준 더본코리아의 총 공모 금액은 1020억 원, 상장 후 시가총액은 4918억 원 수준이다. 상장 주관사는 한국투자증권과 NH투자증권이다.

김태현 기자 toyo@ilyo.co.kr