블록체인 플랫폼 카이아의 De-Fi 서비스…트레이딩 대회 자전거래와 비정상적 유동성 풀 운영 의혹

2024년 4월 이즈미 파이낸스(iZUMi Finance)가 운영하는 카이아 스왑은 카이아 재단의 D2I(Dragon Defi Initiative) 프로그램에 선정되면서 지원금을 받게 됐다. D2I는 카이아 DeFi 생태계 조성을 위한 인센티브 제도로 외부 심사위원들의 평가를 거쳐 선정된다. D2I 프로그램은 유인 목적으로 참여 프로젝트에 카이아 토큰을 보상으로 지급한다.

2024년 4월 카이아 재단은 그랜트(보상금) 위원회 선정 결과를 바탕으로 카이아 스왑 팀과 개발 지원금, 유동성 인센티브 지원금, 유동성 공급 지원금 등의 지원 계약을 체결했다고 발표했다. 10월 8일 카이아 공지에 따르면 개발지원금 5만 달러, 유동성 인센티브 지원금 140만 달러, 유동성 공급 지원금 15만 달러 등을 지급하기로 했다. 이 돈은 일종의 사업비와 광고비, 프로모션비다. 프로젝트가 시작하면서 운영 자금과 홍보를 위해 필요한 돈을 카이아 재단이 관련사에 나눠준다.

카이아 측은 “개발 지원금은 프로젝트의 개발 및 출시를 지원하고 돕기 위해, 유동성 공급 지원금은 프로젝트 출시를 위한 최소 유동성을 지원하기 위해 지급했다”며 “유동성 인센티브 지원금은 TVL(예치 자산 규모)을 증가시키고, DApp(탈중앙화 앱)의 소각률을 줄이며, 사용자 획득 비용(UAC)을 지원할 목적으로 지급했다. 추가로 당사자들이 서면으로 상호 합의한 기타 목적 지원금이 있었다”고 설명했다.

카이아 스왑의 이상 행동을 포착한 건 코인·크립토 관련 정보를 공유하는 텔레그램 채팅방 ‘크립토 체크’ 채널이었다. 9월 26일 크립토체크에는 카이아 스왑 관련 의혹 폭로가 시작됐다. 크립토 체크 방에서 제기한 의혹은 기술적으로 복잡한 문제지만 단순화해 설명하면 다음과 같다.

7월 23일부터 8월 1일까지 카이아 스왑은 약 4000만 원 상당인 20만 카이아(구 클레이 KLAY)를 상금으로 걸고 거래액 트레이딩 대회를 개최했다. 100카이아(약 2만 원)를 100명에게 무작위 지급하고, 19만 카이아는 거래량에 비례에 분배하겠다는 내용이었다. 그런데 대회가 시작되는 날, 공교롭게도 카이아 스왑의 D2I 지갑에서 21만 8142카이아가 지갑 A로 전송됐다.

카이아 스왑은 이 돈을 평범하게 전송하지 않았다. De-Fi에 예치 후 NFT로 만드는 등 복잡한 기술을 넣어 전송했다. 가상자산 전문가 L 씨는 “카이아 스왑이 쓴 방법을 아는 사람도 별로 없고, 그 기술을 통해 자금을 이동할 수 있다는 사실을 아는 사람도 거의 없다. 이걸 아는 사람이 거의 없기 때문에 트랜잭션을 보고 알아차릴 수 있는 사람은 더더욱 없다”고 설명했다.

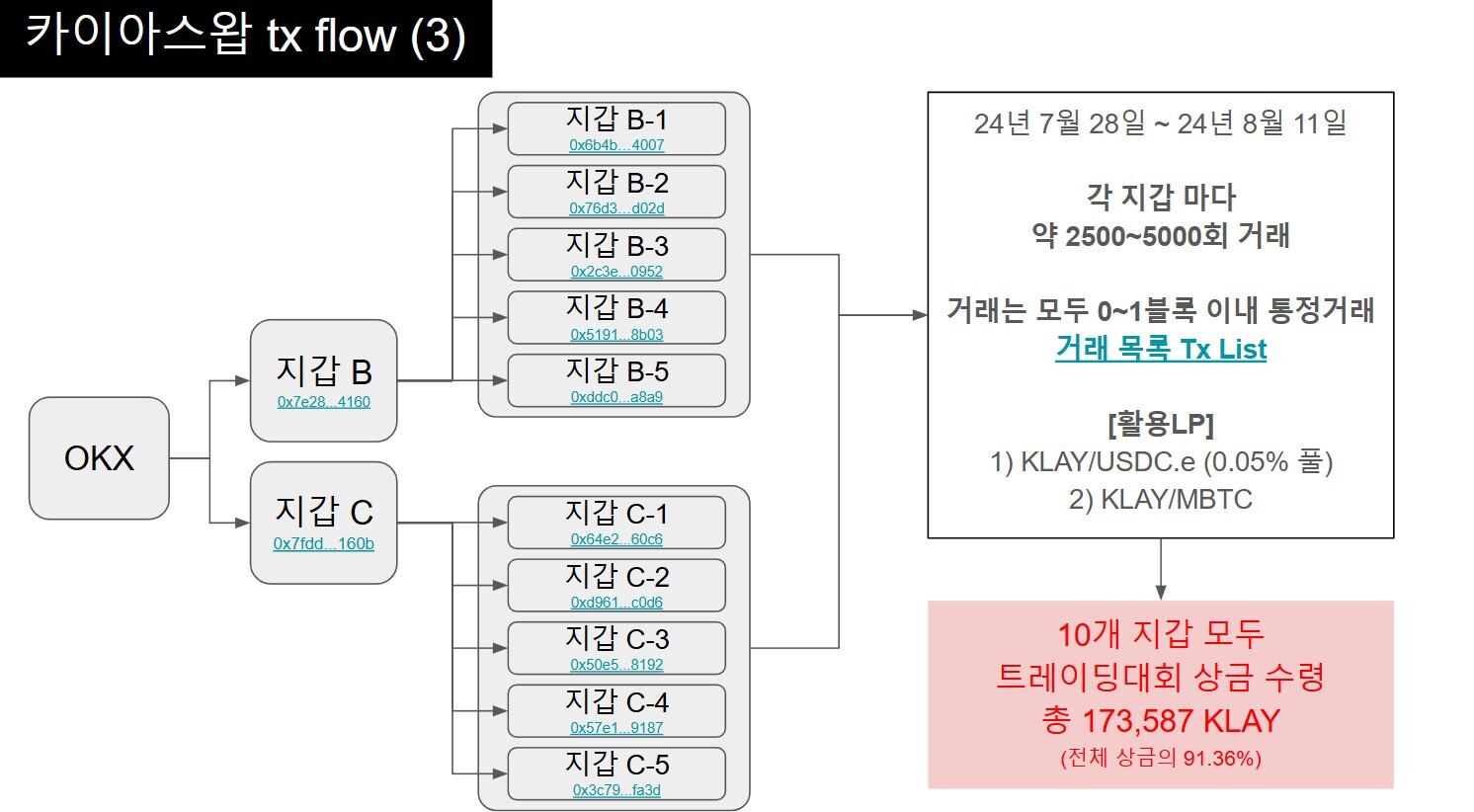

지갑 A는 이렇게 받은 돈을 다시 5개 지갑으로 쪼개서 넣었다. 이 지갑들은 7월 23일부터 7월 28일까지 각 1700회에서 2300회씩 거래를 실행했다. L 씨는 “거래는 모두 0~1 호가 이내의 자전거래라고 보인다”고 설명했다. 7월 28일 거래가 끝난 뒤 지갑 5개는 각각 약 2만 4836 카이아, 총 약 11만 카이아를 OKX 거래소 지갑으로 입금했다.

OKX 거래소로 입금된 카이아는 다시 B와 C 지갑으로 나눠 들어간 것으로 추정됐다. 여기서 B 지갑은 다시 5개 지갑으로 나눠지고, C 지갑도 5개 지갑에 나눠 입금했다. L 씨는 “이렇게 만들어진 10개 지갑은 7월 28일부터 8월 11일까지 지갑마다 약 2500회에서 5000회 거래가 이뤄졌고, 이 역시 0~1 호가 이내 자전거래로 보인다”고 설명했다. 대회와 자전거래 때문에 카이아 스왑 거래량은 한 달 전과 비교해 약 1900% 뛰었다. 카이아 스왑이 만든 10개 지갑은 트레이딩 대회 상금 17만 3587카이아를 수령했는데 그 비중이 91.36%나 된다.

카이아 스왑은 자신들이 내건 상금을 차지하기 위해 홍보 목적으로 마련한 D2I 재원을 이용했다는 의혹에 휘말렸다. 카이아 스왑이 복잡한 믹싱 기술을 사용해 지갑을 바꿔 거래해 상금을 스스로 차지했다고 보이기 때문이다. L 씨는 “카이아 스왑이 이벤트 홍보를 제대로 하지 않았기 때문에 스스로 90% 넘는 상금을 독차지할 수 있었다”며 “더군다나 이들은 D2I 재원으로 리스크 없이 한 거래기 때문에 출발선이 달랐다. 나도 참여하려 했지만, 저들 행동을 눈치채고 불공평한 대회라고 생각해 포기했다”고 말했다.

카이아 스왑을 둘러싼 논란은 이뿐 아니었다. De-Fi는 두 개 가상자산을 짝을 지어(페어) 예치(Farm)할 수 있고 이를 통해 수익률이 정해진다. 보통 예치할 때 고객은 De-Fi 업체가 정한 유동성 범위 안에서 예치할 수 있다. 일반적으로는 좁게 잡았을 때 가상자산 현재 가격의 ±10% 정도로 예치할 수 있고, 넓게 잡았을 때는 위아래로 4배인 -75%에서 400% 정도로 범위를 정해준다. 아예 범위가 무제한인 경우도 있다. 그런데 카이아 스왑은 카이아-비트코인(M-BTC) 페어 예치에서 범위를 -1% 에서 +1만%까지로 설정했다. 일반적인 -1만%에서 +1만%가 아닌 -1% 에서 +1만%였다. 변동성이 큰 가상자산 시장에서 1% 범위 설정은 전혀 일반적이지 않다. 특히 한쪽 범위만 1%인 경우도 전례를 찾아보기 힘들다.

2개 토큰을 짝지어 예치하는 방식은 이를 LP로 만들어 유동성에 활용해 수익을 돌려주도록 설계하기 때문이다. 쉽게 말해 유저들이 토큰을 교환(SWAP)할 때 페어로 예치했던 자금이 유동성으로 활용되고 그 수수료를 유저가 이자로 돌려받는다. 그런데 비정상적인 범위로 설정돼 있으면 스왑에 활용되지 않고 죽은 자산이 된다. 죽은 자산이 되면 리워드도 받지 않는 게 일반적이다. 또 이렇게 비정상적인 범위를 허용하면 자산 활용은 불가능하지만 수익률은 급속도로 올라갈 수 있다.

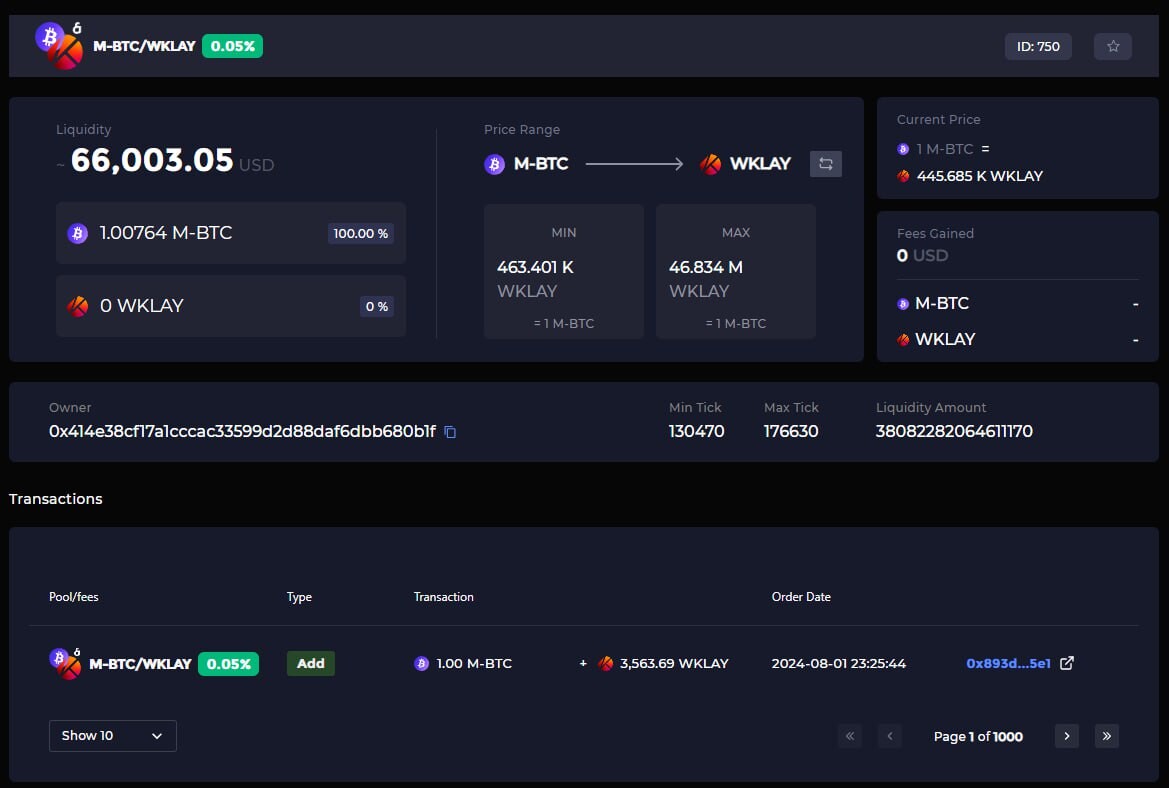

비정상적 범위였던 -1% 에서 +1만%는 일종의 ‘꿀통’이 됐고 이를 발견해 예치한 지갑이 있었다. 커뮤니티에서는 이를 카이아 스왑의 지갑으로 추정한다. 복잡하지만 구체적인 설명을 해보자면 다음과 같다. 7월 23일 LP로 0.4 MBTC(멀린 체인 BTC)와 1000 카이아를 예치했다. 8월 1일 1MTBC와 3563 카이아를 예치했다. 카이아가 조금만 변동해도 1% 범위 밖으로 벗어나기 때문에 카이아는 모두 MBTC로 바뀐다. 범위가 -1%~+1만%이기 때문에 범위를 벗어나는 건 매우 쉽다.

이렇게 MBTC 단일 예치 포지션으로 만들었는데도 연이율 약 50% 이상 리워드를 받게 됐다. 일반적으로는 비트코인 단일로 예치했을 때 5%도 이자도 많은 편이다. 50% 이상 리워드를 주는 경우는 카이아 스왑밖에 없다고 해도 무방할 정도다.

이에 대해 L 씨는 “DEX(탈중앙화 거래소), De-Fi를 운영하는 사람이라면 절대 저런 범위를 설정할 수 없다. 터무니없고 비정상적인 범위다. 해명도 전혀 납득이 안 간다”면서 “어떤 계산으로도 비영구적 손실이 53% 이상으로 나올 수 없다. 일반적으로 3% 정도 손실이 발생할 것으로 계산된다”고 말했다.

텔레그램 ‘변창호 코인사관학교’ 운영자 변창호 씨는 “유동성을 제공하려면 가능성이 있는 범위에 제공해야 했는데, 거의 모든 유동성이 현실에 동떨어진 곳에 배치돼 있다. 이는 유동성을 넣는 시늉만 한 것일 뿐, 실질적으로 제공 안한 것과 흡사하다고 본다. 실용성도 리스크도 없는 유동성 공급이다”라면서 “특히 비영구손실 해명도 이해가 안 되는데, 비영구손실이 발생하기 어려운 방식으로 유동성 배치를 해놓고 비영구손실을 운운하는 것은 디파이에 대한 이해도가 없는 수준이거나 유저들을 바보로 알고 속이기 위한 발언으로 보인다”고 지적했다.

이런 논란 끝에 10월 8일 카이아 재단은 결국 카이아스왑과 D2I 계약을 해지했다. 카이아 재단은 “커뮤니티가 제기한 문제는 두 가지다. 자전거래(Self-Rotating Trading)를 하는 파트너들이 주로 거래 대회 상금을 수취한 일, KLAY-MBTC에서의 비정상적인 범위 및 보상 독점 파밍이다”라면서 “대회 상금 프로모션은 다수의 개인 투자자들에게 받아들여질 수 있는 방식으로 설계되지 않았다. 거래량을 늘리기 위해서라도, 일부 관계자가 자전거래로 이익을 얻도록 허용하는 것은 카이아 DeFi 생태계에 도움이 되지 않는다”고 밝혔다.

이 같은 결정에 L 씨는 “일각에서는 ‘의혹이 된 보상금(그랜츠)이 수억 원 수준인데 난리’라는 지적이 있다. 카이아 스왑 그랜츠는 마일스톤에 따라 지급되는데, 현재 지급된 그랜츠는 10~20%에 불과해 방치할 경우 훨씬 큰 수량의 그랜츠 오용이 발생될 수 있다는 걸 모르는 소리”라고 지적했다.

재단은 카이아 스왑과 D2I 계약을 종료하기로 하며 아직 지급되지 않은 지원금 잔액은 동결했다. 카이아 커뮤니티는 “미사용 보상금은 회수될 예정이지만, 이미 부당하게 사용된 보상금에 대한 회수가 이뤄지지 않는다는 점이 불만”이라는 의견이 지배적이다. 반면 커뮤니티 일부에서는 그랜츠 종료 결정을 긍정적으로 평가한다는 의견도 있었다. 그 이유를 ‘카이아 스왑을 개발한 이즈미 팀은 다른 체인에서도 카이아스왑과 비슷한 전략을 취하고 있다. 그중에서도 그랜츠 지급 중단이 된 건 카이아 외에는 보기 힘든 이례적인 케이스다. 그랜츠 지급 중단을 볼 때 카이아가 결정을 잘 내린 것으로 보인다’라고 설명하고 있다.

카이아 재단 측은 “재단은 운영 계약을 면밀히 검토한 결과 카이아 스왑 팀의 캠페인 전략이 카이아 커뮤니티에 최적 이익을 제공하지 않은 것으로 판단됐다. 하지만 이를 명백한 문제로 규정하기에는 충분한 근거가 부족했다. 재단은 향후 생태계 지원을 위한 계약에 더욱 명확하고 구체적인 운영 지침이 필요하다는 점을 인식하게 됐다. 앞으로 이러한 측면을 지속적으로 개선해 나갈 계획”이라고 말했다.

김태현 기자 toyo@ilyo.co.kr