공모가 거품 논란에 중국발 규제 쇼크 겹쳐 치명타…맥스트 등 청약률 높은 중소형주 수익률 좋아

크래프톤 청약 마감 결과 증권사 3곳에 들어온 청약 증거금은 총 5조 358억 원으로 공식 집계됐다. 중복 청약이 가능했던 SK아이이테크놀로지(SKIET·80조 9000억 원)나 SK바이오사이언스(63조 6000억 원)는 물론 중복 청약이 막힌 카카오뱅크(58조 3000억 원)의 10분의 1에도 못 미쳤다. 7월 청약을 진행한 중대형급 공모주인 SD바이오센서(31조 9000억 원)와 HK이노엔(29조 원)보다도 적다. 최종 통합 경쟁률은 7.79 대 1이다. 카카오뱅크(182.7 대 1), SKIET(288.2 대 1), SK바이오사이언스(335.36 대 1) 등에 비해 한참 낮은 수준이다. 청약 건수는 3개 증권사를 통틀어 총 29만 6539건이다. 중복 청약이 불가능했던 카카오뱅크의 청약 건수 186만 44건의 16% 수준에 그쳤다.

#높은 공모가가 발목 잡았나

크래프톤 공모가 범위는 엔씨소프트, 넷마블, 카카오게임즈, 펄어비스 등 국내 4개 게임사와의 비교로 이뤄졌다. 이들의 지난해 평균 주가수익비율(P/E)는 40.4배였다. 확정된 지난해 실적을 바탕으로 이미 시장에서 거래된 가치 기록이 분명해 이견이 있을 수 없다. 문제는 올해 수치였다. 1분기 실적에 4를 곱해 연환산 수치를 구했다. 그래서 나온 4개사 평균 P/E는 47.2배다. 40.4와 47.2의 단순평균인 43.8이 크래프톤 공모가의 기준이 됐다.

올 1분기 실적을 보면 비교대상 4사 평균은 전년 동기 대비 매출액은 12% 줄었고, 순이익은 42% 급감했다. 실적은 부진해졌는데, 지난해보다 더 높은 가치를 부여한 셈이 된다. 올해 주가등락률도 엔씨소프트 -13%, 넷마블 4.56%, 카카오게임즈 81.09%, 펄어비스 -72.26%다. 신작 ‘오딘’ 흥행에 성공한 카카오게임즈를 제외하면 모두 시장수익률을 하회한다.

지난 6월 제출한 크래프톤의 공모가 희망밴드가 터무니 없는 수준이었던 점도 새삼 확인된다. 당시 공모가 산정 비교대상 기업에 종합콘텐츠 기업인 월트디즈니, 음반회사 워너뮤직 같은 비(非) 게임업체를 비롯해 무려 7개 해외업체가 선택됐다. 심지어 2020년 P/E는 아예 반영하지 않고, 올해 1분기 실적을 단순 연율화한 수치를 그대로 사용해 무려 45.2배의 P/E가 적용됐다.

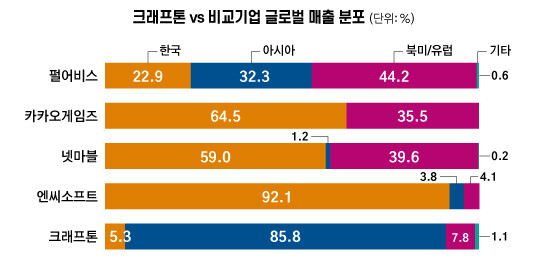

크래프톤은 전체 매출에서 아시아 비중이 85.8%로 절대적이다. 엔씨소프트는 한국 비중이 92%다. 넷마블과 카카오게임즈는 국내 비중이 절반이 넘고, 주된 해외시장도 북미와 유럽이다. 펄어비스는 북미(44%), 아시아(32%), 국내(23%)로 고르게 분포돼 있다. 청약기간 동안 나온 중국의 게임산업 규제 소식이 유독 크래프톤에 더 치명적일 수 있었던 이유다. 중국 텐센트는 이미지프레임투자라는 자회사를 통해 크래프톤 지분 13.58%(상장 전 기준)를 보유한 2대주주다.

상장 후 주가도 낙관하기 어렵다. 지난 기관 수요예측에서 공모가 상단인 49만 8000원 이상을 신청한 비율은 49%로 절반에 미달했다. 기관경쟁률은 243.15 대 1이었지만, 일반청약 물량의 55%를 배정받은 3개 외국계주관사 경쟁률은 30 대 1이 채 되지 않았다. 공모주를 배정받은 후 일정기간 팔지 않겠다는 의무보유확약서를 제출한 기관 비중도 12.9%에 불과했다.

외국기관의 제출비중은 3.42%에 그쳤다. 거의 대부분의 상장 물량이 거래 시작과 동시에 시장에 나올 가능성이 존재한다는 뜻이다. 최근 상장한 종목에서 기관의 확약서 제출비율을 보면 카카오뱅크가 60%, SKIET 64%, SK바이오사이언스 85%, 하이브 78%, SK바이오팜 52% 등이다.

#중소형 알짜 IPO가 더 낫다

크래프톤과 같은 2∼3일에 청약을 받은 채용 플랫폼 업체 원티드랩 공모주 청약에 모인 증거금이 5조 5291억 원으로 크래프톤을 추월했다. 원티드랩의 공모 금액은 크래프톤의 1%도 안 되는 256억 원이다.

지난 7월 27일 150억 원 규모의 신주를 발행하며 코스닥시장에 입성한 맥스트는 공모가가 1만 5000원이지만 ‘따상(공모가 두 배로 시초가 형성된 후 상한가)’ 이후에도 상한가 행진을 이어가며 주가가 한때 9만 9000원까지 치솟았다. 현재도 8만 원대에 거래 중이다. 맥스트는 국내 최고의 증강현실(AR) 플랫폼 기업으로 손꼽히는 곳이다. 이 밖에도 선진뷰티사이언스, 모비릭스, 자이언트스텝 등이 모두 상장 후 ‘따상’을 기록했다.

자본시장연구원 이석훈 선임연구위원은 ‘최근 IPO 시장의 개인투자자 증가와 수요예측제도의 평가’ 보고서에서 공모주 개인 청약률과 수익률의 관계를 분석했다. 분석 결과 2011∼2019년에 상장일 기준 공모주 수익률은 개인 청약률 200 대 1 이하에서 9.6%, 200∼800 대 1에서 31.2%, 800 대 1을 초과한 경우 58.9%로 청약률이 높을수록 수익률도 상승했다.

공모주 열풍이 본격화된 2020∼2021년으로 분석 기간을 잡으면 개인 청약률이 800 대 1을 넘었을 때 상장일 공모주 수익률은 86.7%로 뛰었다. 반면 이 기간 개인 청약률 200 대 1 이하에서는 공모주 수익률이 3.8%로 2011∼2019년보다 낮았다. 또 기관 투자자 수요예측 참여율이 높을수록 개인 청약률도 대체로 높은 경향을 보였다.

최열희 언론인