사업 영역 확장 가능성 기대 요인인 반면 SD바이오센서 매출 의존·오너 높은 지분율 우려 여전

#SD바이오센서 2조 원 인수 둘러싼 다양한 시선

지난 7월 8일 SD바이오센서는 국내 사모펀드(PEF) 운용사인 SJL파트너스와 컨소시엄을 꾸려 메리디언 지분 100%를 약 2조 원에 인수한다고 밝혔다. 1976년에 설립된 메리디언은 진단 플랫폼 사업과 진단 시약 등 원료 사업을 영위하는 기업이다. SD바이오센서와 SJL파트너스는 공동으로 미국 법인 콜럼버스홀딩스(Columbus Holding Company)에 출자하고, 이 법인의 자회사가 메리디언과 합병하는 방식으로 메리디언을 최종 인수할 예정이다. 지분율은 SD바이오센서가 60%, SJL파트너스가 40%다. 인수 완료 후 컨소시엄은 미국 나스닥에 상장한 메리디언의 상장폐지 절차를 거친다. 메리디언은 독립법인으로 운영된다.

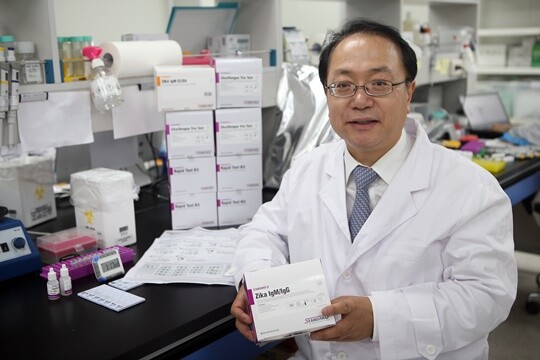

이번 인수로 SD바이오센서는 미국 시장에서 해외 직판(직접판매) 체계를 구축할 수 있게 됐다. SD바이오센서가 집중하는 체외진단 의료기기 시장은 미국 시장 규모가 약 40%다. 조영식 SD바이오센서 의장은 7월 8일 온라인 간담회에서 “(미국 시장에서) 메리디언은 진단시약의 70% 이상을 직판하고 있다”고 말했다.

인수가 완료돼 메리디언이 SD바이오센서의 연결 자회사로 편입되면, SD바이오센서의 연결 매출이 늘어난다. 메리디언의 지난해 매출은 3억 3000만 달러(4290억 원), 영업이익은 1억 1000만 달러(1430억 원)다. 지난해 SD바이오센서의 매출과 영업이익은 각각 2조 9314억 원, 1조 3698억 원이었다.

다만 업계에서는 향후 실익이 크지 않을 것이란 시각도 제기된다. 메리디언이 코로나19 상황에서 고평가됐다는 이유다. 메리디언은 2003~2008년 연평균 15%에 달하는 매출 성장세를 보였으나, 코로나19 직전인 2009~2019년에는 평균 3% 증가하는 데 그쳐 성장이 다소 정체됐다는 평가를 받았다. 코로나19 이후에는 과거로 돌아가는 것 아니겠느냐는 의견이다.

진단의료기기 업계 관계자는 “메리디언의 가치는 역사적 고점이라고 본다. 회사 매출이나 이익률이 코로나19 영향으로 지난 10년간의 흐름에서 탈피해 급증했다. 외부적으로 알 수 없는 다른 포석이 있겠지만 현 시점에서는 (메리디언에) 다소 과한 가치를 부여한 것 같다”고 의견을 밝혔다. 이와 관련, SD바이오센서 관계자는 “코로나19로 반짝 뜬 기업은 아니다. 56년간 북미 시장에서 노하우를 쌓아온 기업이라, 향후 SD바이오센서와의 시너지를 보고 투자하게 된 것”이라고 했다.

인수 소식에 업계의 주목을 받는 건 SD바이오센서 관계사인 바이오노트다. 지난 6월 바이오노트는 코스피 상장예비심사를 청구했다. 오는 8월 중 심사 결과가 나올 예정이다. 회사 측은 올해 안으로 IPO를 완료하겠다는 계획이다.

SD바이오센서와 바이오노트는 긴밀한 관계를 이어오고 있다. 2020년과 지난해 바이오노트는 전체 매출의 81%가량을 SD바이오센서로부터 올렸다. 바이오노트는 SD바이오센서에 신속진단키트 반제품을 공급한다. 동물용 진단 사업에 주력하던 바이오노트는 코로나19 전인 2019년 매출 400억 원을 올렸는데, 2020년과 지난해 각각 6315억 원과 6223억 원의 매출을 기록했다. 영업이익은 5580억 원과 4700억 원이었다. 현재 바이오노트는 SD바이오센서 지분 23.9%를 보유한 2대 주주다. SD바이오센서와 바이오노트 모두 조영식 회장이 창업했다.

바이오노트는 메리디언을 통해 매출이 나오는 사업 분야를 넓힐 수 있다. 바이오노트 관계자는 “항체, 항원과 관련된 원료 사업에서 메리디언과 시너지가 있을 것으로 본다. 메리디언이 기존에 미국 시장에서 공급받아온 원료와 우리 회사의 원료의 품질 등을 비교하는 시험을 진행 중”이라고 했다. 인체 대항 원료 사업 부문 매출은 지난해 전체 매출의 1% 정도에 불과했다.

바이오노트는 지난해와 올해 투자를 기반으로 사업 영역을 늘리며 ‘포스트 코로나19’ 전략 만들기에 한창이다. 지난 3월에는 항암‧면역 질환 치료 플랫폼을 개발하는 메디톡스 관계사 상트네어바이오사이언스에 투자했으며, 지난해에는 백신 사업을 영위하는 유바이오로직스와 엔에이백신의 지분 12%와 2.22%를 확보했다.

지난 3월 31일 기준 조영식 SD바이오센서 회장은 바이오노트 지분 54.2%를 보유하고 있다. 조 회장을 비롯한 오너 일가 및 특수관계인은 바이오노트의 지분 73.48%를 갖고 있다. SD바이오센서로부터 일감을 받아 매출이 대폭 확대된 2020년과 지난해 바이오노트는 약 500억 원을 현금 배당했다.

바이오노트 관계자는 “바이오노트 핵심 사업은 동물 진단 분야다. 앞으로 동물 진단에 좀 더 집중할 생각이다. 원료 물질 경쟁력도 갖추고 있어 이 분야를 강화할 계획”이라며 “SD바이오센서 의존율은 차차 낮추려 한다. 상장해 유입되는 자금으로는 (사업 다각화 및 해외 현지 진출을 위한) M&A(인수합병)도 고려하고 있다. 올해 씨젠에서 영입한 인력을 주축으로 전략기획팀도 신설했다”고 말했다. SD바이오센서 관계자는 “여러 업체의 사양을 비교해 가장 좋은 품질의 제품을 갖춘 바이오노트와 거래를 하게 된 것”이라고 답했다.

김명선 기자 seon@ilyo.co.kr