15년 연속 흑자지만 ‘전통적 오픈마켓’ 사업모델 아쉬워…“사모펀드보다 대기업이 인수가 긍정적”

국내 이커머스 기업인 이베이코리아가 인수합병(M&A) 시장에 매물로 나왔다. 대기업 유통업체와 사모펀드운용사들 중 누가 인수에 나설지 눈길이 쏠린다. 사진=이베이 미국 본사 홈페이지 캡처

쿠팡과 쓱닷컴(SSG닷컴), 티몬 등 대부분 이커머스 업체들은 여전히 손실을 보고 있는 반면 이베이코리아는 15년 연속 흑자를 이어오고 있다. 이 사실만으로도 이베이코리아가 매물로 나왔다는 것은 업계 시선을 끌기 충분하다. 다만 5조 원이라는 매각가가 인수합병(M&A)의 변수가 될 것으로 보인다.

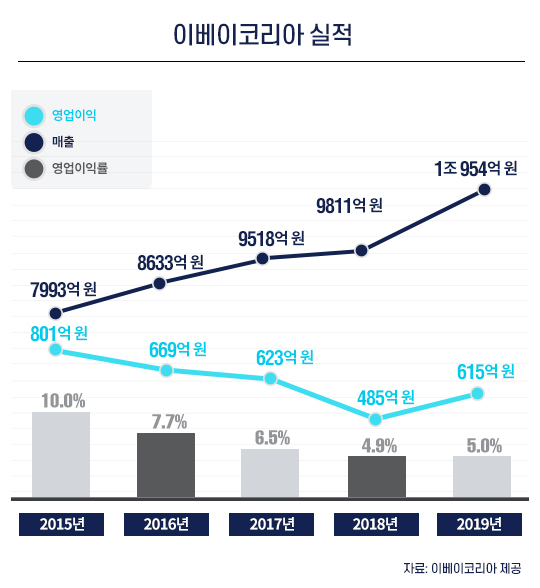

이베이코리아의 매출은 2015년 약 7993억 원에서 2019년 1조 954억 원으로 37% 상승했다. 통계청에 따르면 국내 이커머스 규모는 같은 기간 9340억 원에서 134조 5830억 원으로 149% 증가했다. 이커머스 시장 성장 속도를 미뤄볼 때 이베이코리아의 매출 상승은 다소 아쉽다는 평가가 있다. 매출은 늘었지만 같은 기간 영업이익은 801억 원에서 615억 원으로 떨어졌다. 2015년 10%이던 영업이익률도 2019년 5%로 떨어졌다. 이커머스 업계 관계자들 사이에서는 이베이코리아의 시장 점유율과 평판, 명성 등 무형자산에다 경영권까지 감안해도 5조 원은 터무니없이 비싸다는 평가가 나온다.

뚜렷한 인수 후보군이 나오지는 않지만 이베이코리아가 원하는 매각가 5조 원을 감당할 수 있는 곳은 대기업이 꼽힌다. 우선, 쓱닷컴에서 오픈마켓을 준비 중인 이마트가 거론된다. 오픈마켓은 외부 판매자들을 통해 다양한 공산품 등을 판매하는 채널로 카테고리와 품목 수를 늘리고 고객들의 충성도를 높일 수 있다는 장점이 있다. 기존 신세계 계열사 제품들을 중심으로 판매해 오던 이마트가 오픈마켓 영역 확장에 나섰지만 아직 속도를 내지 못하는 상황이다.

이베이코리아는 국내 최대 오픈마켓 플랫폼으로 평가받는다. 2009년 인터파크 사업부였던 G마켓을 인수한 이래 오픈마켓 사업에 집중했던 이베이코리아는 무수한 회원 수와 이에 대한 데이터, 판매자들을 보유하고 있다. 오픈마켓 사업 확장이 필요한 이마트 입장에서 이베이코리아가 매력적인 매물이라는 분석이 나오는 것도 이런 이유에서다. 롯데쇼핑도 지난해 4월 ‘롯데온’을 오픈했지만, 후발주자이니만큼 아직 눈에 띄는 성장은 찾아볼 수 없어 이베이코리아를 인수하면 시너지효과를 낼 것으로 보인다. 이에 대해 이마트 측과 롯데쇼핑 측 모두 “구체적으로 검토한 적 없다”고 밝혔다.

이베이코리아의 매출은 매년 늘어났지만 영업이익률과 시장성장 속도 대비 아쉬운 수치라는 의견이 많다. 그래픽=백소연 디자이너

한편에서는 아무리 대기업일지라도 각자의 유통 채널을 구축해 영역을 확대하기 시작한 터에 굳이 5조 원에 달하는 이베이코리아를 인수할 이유가 없다는 주장도 나온다. 한 증권사 리서치센터 관계자는 “국내 이커머스 시장에서 네이버와 쿠팡이 시장을 장악하며 경쟁이 심화하는데 지난 사업 모델인 이베이코리아를 인수할 이유가 없다”며 “이베이코리아가 방문 사용자 수에서는 강자지만 지금은 그것만으로 승부할 수 없고 그 이상의 것들이 필요하다”고 지적했다.

지난해 9월 22일 교보증권 ‘인터넷’ 보고서에 따르면 국내 이커머스 시장 점유율은 2016년 이베이코리아(18%), 11번가(10%), 네이버(7%), 위메프(4%), 쿠팡(4%), 티몬(4%), 기타(53%)에서 2019년 네이버(14%), 이베이코리아(12%), 쿠팡(10%), 11번가(7%), 위메프(4%), 티몬(3%), 카카오(2%), 기타(48%)로 변화했다. 이베이코리아와 같은 전통적인 오픈마켓 업체들의 영역을 네이버쇼핑과 쿠팡 등 후발주자들이 잠식해가고 있는 것이다. △풀필먼트(물류 일괄대행) 서비스 △신선식품‧새벽 배송 △간편결제와 검색엔진을 갖춘 업체들이 성장하는 시대인데, 이런 점이 부족한 이베이코리아의 인수가 자칫 악재가 될 수 있다는 우려도 나온다.

사모펀드운용사(PE)가 인수에 나설 것이라는 전망도 나온다. 보통 PE는 기업의 미래를 고민하기보다 단기간에 기업가치를 높여 도로 매각하는 방식으로 시세차익을 얻기 마련이다. 다른 증권사 리서치센터 관계자는 “인수는 유통업체보다 PE가 유력하다. 이들은 기업가치를 높여 엑시트(투자회수)하는 방법으로 수익을 얻기도 하지만, 이와 관련한 펀드를 만들어 위탁수수료를 얻기도 한다”며 “7조 원 규모의 펀드면 위탁수수료가 1년에 700억 원씩도 들어온다. 이베이코리아 역시 이런 방식으로 운영될 수 있다”고 말했다.

PE 가운데 가장 많이 거론되는 후보는 MBK파트너스(MBK)다. MBK는 2015년 대형마트인 홈플러스 지분 100%를 인수했다. 이커머스 업계 관계자는 “홈플러스가 이커머스 채널 구축이 늦은 편은 아닌데 시장 확장력은 다소 뒤처진 편”이라며 “유통 영업에 경험이 있는 MBK가 이커머스 강자인 이베이코리아를 인수해 시너지효과를 낼 수도 있다”고 밝혔다. 이커머스 기업에 투자한 콜버그크래비스로버츠(티몬)와 어피너티에쿼티파트너스(쓱닷컴)도 인수 후보로 이름이 오르내린다.

이베이코리아 매각이 현재 이커머스 시장에 몰고 올 파장은 그리 크지 않은 것으로 분석된다. 전문가들은 다만 PE보다 대기업이 인수했을 때 파장은 좀 있을 것으로 내다보고 있다. 박종렬 현대차증권 연구원은 “PE는 단기간 수익 창출에 집중하는 반면, 대기업 유통업체는 이를 인수한다면 성장과 시너지에 초점을 맞출 것”이라며 “대기업 유통업체에는 오프라인 유통업의 기반이 갖춰져 있기 때문에 이베이코리아와 시너지 효과를 볼 수도 있겠지만, PE는 물류센터를 비롯한 유통업 영업기반이 없어서 시너지 효과에 제한적일 것”이라고 내다봤다.

이수진 기자 sj109@ilyo.co.kr