학생 절반 “이자율이 뭔가요” 경제 무지…어릴 때부터 계좌 열고 스스로 지출 통제 필요

누구나 부자가 되길 원한다. 남녀노소 할 것 없이 마찬가지다. 하지만 재테크를 어디서부터 어떻게 시작해야 하는지, 심지어 기본적인 경제관념조차 모르는 사람이 대다수인 게 사실이다. 많은 사람들이 경제에 대해 무지한 가장 기본적인 이유는 어릴 때부터 경제 공부를 할 기회가 거의 없었기 때문이다. 학교에서도 실생활에 필요한 경제지식, 즉 재테크에 대해서는 가르쳐주지 않는다. 대부분의 부모 역시 자녀들에게 돈에 대해 대놓고 이야기하는 것을 꺼리며, 이런 까닭에 자녀들은 어릴 때부터 경제관념이 부족한 상태에서 사회에 나오게 된다.

경제 관념이 없는 상태에서 사회에 나올 경우 금세 빚더미에 앉게 된다. 독일의 경우 30세 미만의 채무불이행 비율이 12% 이상이다.

이는 비단 우리만의 이야기는 아닌 모양이다. 최근 독일 시사주간 ‘슈테른’ 역시 많은 청년들이 부모의 울타리에서 벗어나 독립을 시작하자마자 경제적인 문제에 부딪친다는 점을 지적했다. 어릴 때부터 경제와 친해지는 습관을 들이려면 어떻게 해야 할까.

중학생인 리사(15)는 최근 새로 출시된 스마트폰이 너무 갖고 싶어서 큰맘 먹고 하나 장만하기로 했다. 그리고 친구들과 쇼핑을 나가서는 값비싼 브랜드 청바지를 한 벌 샀고, 요즘처럼 집에 있는 시간이 많을 때는 넷플릭스만 한 게 없다는 생각에 구독도 신청했다. 리사의 한 달 용돈은 80유로(약 10만 원). 당연히 이렇게 돈을 쓴 결과 리사는 ‘파산’했다.

세 살 위인 오빠 라세(18) 역시 최근 지출을 늘렸다. 운전면허증을 취득함과 동시에 독립하기로 결심한 그는 무리해서 월 800유로(약 107만 원)짜리 작은 집을 하나 구했다. 그리고 이사를 나가자마자 하필 세탁기가 고장이 나 신용카드로 세탁기를 새로 장만했다. 라세 역시 얼마 안가 빚더미에 앉았다.

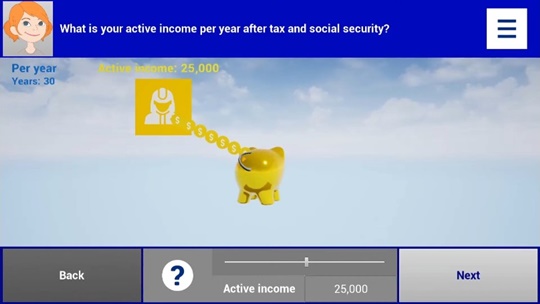

만일 이런 일이 현실에서 벌어졌다면 낭패였겠지만, 다행히도 이는 ‘핏 포 파이낸스(Fit for finance)’라는 게임 속에서 벌어진 일이었다. ‘핏 포 파이낸스’는 경제관념을 터득하도록 도와주는 시뮬레이션 보드게임으로, 뮌스터대학의 경제학 전공 학생 세 명이 공동 개발한 프로그램이다. 일정한 금액의 생활비로 어떻게 생활해야 하는지를 체험하도록 구성되어 있으며, 이 안에서 플레이어는 소득 대비 지출과 저축을 각각 어떤 비율로 정해야 할지 터득할 수 있다.

가령 휴대폰을 구매할 때는 어떤 조건으로 가입하는 게 가장 이득인지, 물건을 구입할 때는 바가지요금을 어떻게 판단할 수 있는지, 할부로 물건을 구입할 때 주의해야 할 점은 무엇인지 등과 같은 일상생활 속의 모든 경제활동을 가상 체험할 수 있다.

‘핏 포 파이낸스’의 개발자 가운데 한 명인 세바스티안 아르츠는 “중요한 것은 재미가 있어야 한다는 것이다. 복리 수익이나 계좌와 같은 주제들은 사실 따분하다. 때문에 대부분의 청소년들이 피하려고 한다”고 지적했다.

‘핏 포 파이낸스’는 경제관념을 터득하도록 도와주는 시뮬레이션 보드게임으로, 뮌스터대학의 경제학 전공 학생 세 명이 공동 개발한 프로그램이다. 사진=핏 포 파이낸스 캡처

그가 이런 보드게임을 만들게 된 계기는 간단했다. 5년 전 쾰른의 한 여학생이 트위터에 올린 짧은 글 때문이었다. 나이나라는 이름의 이 학생은 “나는 18세가 다 되어가는데도 아직도 세금, 월세, 보험 등에 대해 전혀 모른다”고 말했고, 이 트윗을 본 많은 학생들이 그의 말에 공감을 표시하면서 수많은 댓글을 올렸다. 이들은 이구동성으로 “실생활에서 활용할 수 있는 경제 지식을 배울 수 있는 교육 프로그램이 있으면 좋겠다”고 말했다.

이처럼 경제에 무지한 학생들은 생각보다 많다. 독일도 예외는 아니다. 독일은행협회의 설문조사 결과에 따르면 두 명 가운데 한 명은 경제에 대해 잘 모른다고 응답했으며, 82%는 현재 물가상승률이 얼마인지 모른다고 답했다. 또한 50%는 이자율이 무슨 의미인지 모른다고 답했고, 67%는 주식시장이 어떻게 돌아가는지 아예 모른다고 응답했다.

가장 큰 문제는 대다수의 학생들이 일상에서 돈을 어떻게 써야 하는지 잘 모른다는 점이다. 때문에 자신의 예산, 즉 용돈에 맞지 않는 과도한 지출을 하는 경우가 많다. 이는 어릴 때만의 문제는 아니다. 경제관념이 없는 상태에서 사회에 나올 경우 금세 빚더미에 앉게 된다. 독일의 경우 현재 30세 미만의 채무불이행 비율이 12% 이상이다.

이유가 뭘까. ‘슈테른’은 대부분의 가정에서 자녀들에게 대놓고 돈 얘기를 하는 것을 꺼리기 때문이라고 말했다. 이런 까닭에 자녀들은 부모님이 집 임대료로 얼마를 지출하고 있는지 모르고 있으며, 매년 휴가 비용으로 얼마를 지출하는지, 대출금이 있는지 혹은 없는지, 심지어 부모님 소득이 얼마인지 모르는 경우도 많다.

그렇다면 자녀들이 어릴 때부터 부모의 경제 상태에 대해 시시콜콜 구체적으로 알고 있어야 할까. 이에 대해 경제학교인 ‘겔트레러 협회’의 그리샤 슐츠는 “그렇다. 반드시 알고 있어야 한다”고 답했다. 그러면서 그는 “물론 나이에 따라 다르긴 하다. 다만 새 차가 어느 날 갑자기 하늘에서 뚝 떨어지는 게 아니라는 사실, 그리고 부모님이 걸어다니는 금전출납기가 아니라는 사실 정도는 알고 있어야 한다”라고 지적했다.

늦어도 초등학교에 입학하는 순간부터 경제 공부를 시켜야 한다. 12세부터는 자녀 명의 계좌를 열어 주는 게 좋다.

어릴 때부터 경제관념을 심어주려면 어떻게 해야 할까. ‘슈테른’은 늦어도 초등학교에 입학하는 순간부터 경제 공부를 시작해야 한다고 말했다. 가령 6~9세까지는 매주, 그리고 10세부터는 매달 용돈을 주되 자녀들이 스스로 지출을 통제할 수 있도록 지도해야 한다.

모든 지출은 자녀들이 완전히 자유롭게 결정하도록 두고, 계획 없이 돈을 쓸 경우 용돈이 바닥날 수 있다는 사실을 스스로 깨닫도록 해야 한다. 예외적인 상황이 발생했을 경우에만 부모가 개입하되, 단 이자를 붙여서 돈을 빌려주는 식으로 거래를 한다. 또는 다음에 받을 용돈에서 차감하는 방법도 있다.

소소한 물건을 계산할 때는 자녀들이 직접 계산대로 가서 비용을 지불하도록 한다. 이처럼 어릴 때부터 스스로 돈을 내고 물건을 구입하는 습관을 들이는 것이 중요하다. 다만 휴대전화 요금이나 학원비 등은 용돈에 포함시키지 않는다.

12세부터는 자녀 이름으로 된 은행 계좌를 하나씩 개설하는 것이 좋다. 직불카드나 선불카드를 사용하는 습관을 들이는 것도 좋으며, 돈을 송금하거나 ATM(현금자동입출금기)에서 돈을 인출하는 방법을 배워두는 것도 좋다.

자녀들의 투자 습관은 흔히 부모들이 본보기가 되는 경우가 많다. 만일 부모가 지출을 통제하지 못하거나 단돈 10원이라도 허투루 쓰는 모습을 보인다면 이런 부모 아래서 자란 아이들 역시 저축의 중요성을 모르게 된다. 때문에 저금리 시대에도 이율이 높은 은행을 찾아 용돈 가운데 일부를 매달 꾸준히 저축하도록 가르치는 것이 중요하다. 몇천 원이든 몇만 원이든 액수는 중요하지 않다. 재테크의 첫걸음은 저축이란 점을 어릴 때부터 각인시켜줘야 한다.

김민주 해외정보작가 world@ilyo.co.kr